Radisson acquerra le projet New Alger et deviendra partenaire de Ressources Renforth Inc.

Rouyn-Noranda, Québec : Ressources minières Radisson Inc. (TSX-V: RDS, OTC: RMRDF) (« Radisson ») et Ressources Renforth Inc. (CSE – RFR) (OTC US– RFHRF) (WKN – A2H9TN) (« Renforth ») sont heureuses d’annoncer qu’elles ont signé une lettre d’entente contraignante (« l’entente ») à l’intérieur duquel Radisson acquerra 100% d’intérêt du projet aurifère New Alger ( « New Alger ») de Renforth et entrera dans une relation stratégique à long terme avec Renforth par le biais d’un investissement en équité par Radisson représentant 9,6% du capital-actions de Renforth. La transaction a comme objectif la création d’une synergie régionale à l’intérieur de l’un des camps miniers les plus prolifiques au monde afin de générer une valeur accrue pour les actionnaires des deux sociétés.

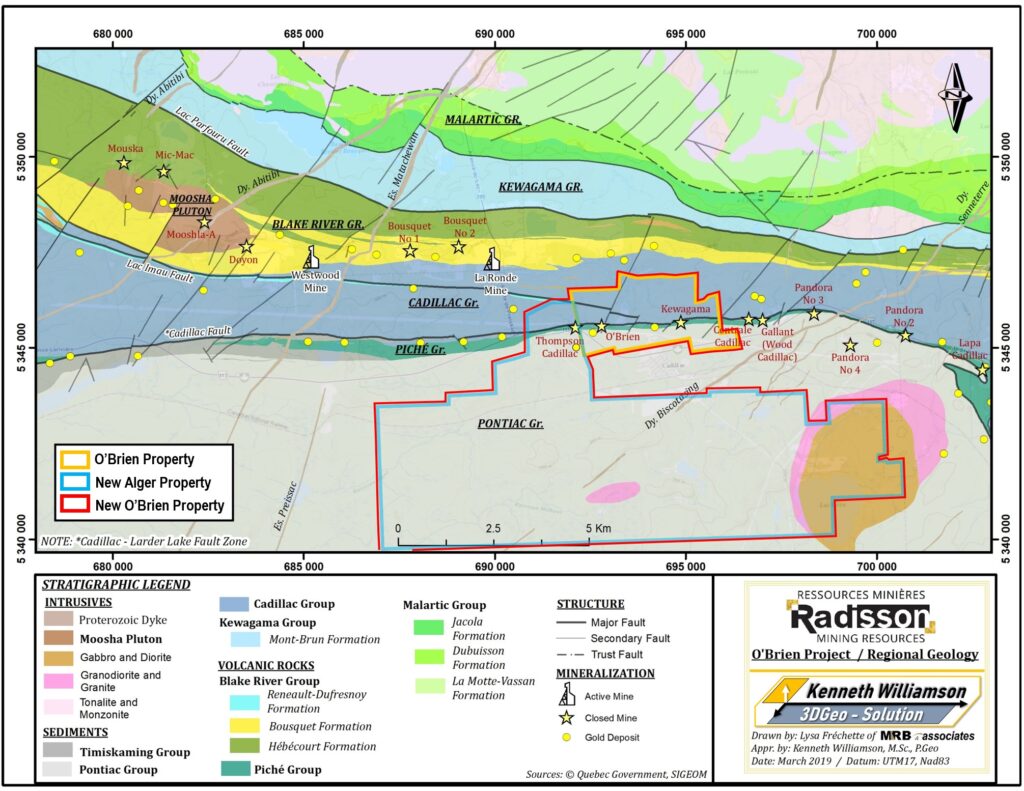

La transaction augmentera significativement la position de terrain de Radisson à l’intérieur du camp minier Bousquet-Cadillac, augmentant ainsi l’étendue du projet O’Brien et renforçant son potentiel d’exploration. La société évalue que la transaction augmentera l’attrait de la part d’investisseurs et sociétés productrices envers le projet aurifère O’Brien. En parallèle, la transaction renforcit de façon significative le bilan de la société Renforth et lui permettra d’augmenter ses activités d’exploration dans l’objectif de mettre en valeur le plein potentiel d’un portefeuille de propriétés attrayantes incluant Parbec, Nixon Bartleman, Malartic West, Denain-Pershing et Surimeau. Il est anticipé que la transaction créera des bénéfices significatifs pour les deux sociétés et leurs actionnaires respectifs.

Faits saillants de la transaction :

Radisson acquerra 100% d’intérêt dans le projet New Alger pour les considérations suivantes :

- 12 millions d’actions ordinaires de catégorie A de Radisson seront émises à Renforth à la clôture de la transaction;

- Un paiement de 500 000 $ à la clôture de la transaction; et

- Un paiement contingent de 1,5m $, payable au plus tôt de l’annonce de l’atteinte de la production commerciale sur New Alger, la vente de New Alger pour plus de 40m $ ou un changement de contrôle de la société Radisson.

Renforth planifie compléter un financement concourant pour une levée en capitaux d’environ 3,24m $, à l’intérieur duquel Radisson acquerra un investissement stratégique à hauteur de 9,6% du capital-actions de Renforth.

- Ce financement est anticipé être un financement accréditif de charité, en vertu duquel, Renforth prévoie émettre 24 millions d’actions accréditives à un prix de 0,135$, ce qui représenterait une prime de 145% par rapport au plus récent financement complété par Renforth.

Pour Renforth, la valeur potentielle de la transaction (incluant les paiement contingents) est estimée à environ 9,5m $ basé sur le prix par action moyen pondéré en fonction du volume sur trois jours de Radisson.

Financement de la transaction :

Radisson anticipe que sa forte position financière lui permettra de compléter la transaction ainsi que d’augmenter le programme de forage en cours au projet O’Brien tout en pouvant y inclure les nouveaux titres miniers. Au 31 juillet 2020, la société estime des actifs liquides globaux d’approximativement $8,5 m incluant;

- Une trésorerie, équivalents de trésorerie pour approximativement 3.3 m $, incluant les procédés de la récente cession de placements non stratégiques et des recevables;

- Des liquidités anticipées de 0,7 m $ provenant de l’exercice de bons de souscriptions et d’options d’achat d’actions à l’intérieur du cours du prix du titre par certains détenteurs incluant l’aviseur stratégique, le Président du conseil, le chef de la direction, le Président et des administrateurs qui ont indiqué leur intention d’exercice;

- Des liquidités en fonds réservés à l’exploration et la mise en valeur pour approximativement 4,5 m $, qui faciliteront l’augmentation du programme de forage de 60 000 m en cours à plus de 75 000 m permettant ainsi des forages additionnels en 2021.

« Nous sommes emballés d’annoncer ce partenariat avec Renforth et évaluons que cette transaction établie une situation gagnant-gagnant pour les deux sociétés. Considérant nos actifs à fort potentiel à l’intérieur de l’un des camps miniers les plus prolifiques au monde, nos intérêts sont favorablement alignés établissant une collaboration très significative. Nicole et son équipe ont exécuté un travail remarquable au courant des dernières années. Nous anticipons favorablement être en mesure de mettre à profit leur travail complété à New Alger tout en établissant une exposition à l’ensemble des actifs du portefeuille d’actifs de Renforth » a commenté Mario Bouchard, Chef de la direction de Ressources minières Radisson Inc.

« Cette transaction livre aux actionnaires de Renforth une plus-value significative sur nos investissements à New Alger jusqu’à présent. Renforth est maintenant très bien financée, incluant une trésorerie et des investissements afin de poursuivre l’exploration sur plusieurs de nos propriétés, inculant sur les ressources courantes à fosse à ciel ouvert Parbec. Renforth ne nécessitera de mettre en place des financements dilutifs additionnels pour une période future considérable. J’estime que le fait de ne pas avoir à effectuer de financements dilutifs pour nos actionnaires est transformatif pour Renforth » a commenté Nicole Brewster, Présidente et chef de la direction de Ressources Renforth Inc.

Bénéfices pour les actionnaires de Renforth

- Prix attrayant réalisé pour New Alger tout en acquérant 5,7% d’intérêt dans le capital-actions de Radisson à la clôture de la transaction pour une exposition au potentiel de la combinaison des propriétés O’Brien et New Alger.

- Exposition au programme de forage 60 000 m en cours au projet O’Brien ainsi qu’aux 1 782 m de forage récemment complétés à New Alger pour lesquels les résultats sont en attentes.

- Exposition additionnelle aux futurs succès d’exploration par Radisson sur O’Brien et New Alger.

- Une injection en capitaux à une prime considérable au marché, qui, une fois la transaction complétée augmentera la trésorerie de Renforth à approximativement 4,5m $ représentant une augmentation de 385% avant la transaction

- Ceci n’inclut pas les bons de souscriptions et options qui sont dans les cours (basé sur le cours de clôture le plus récent) qui une fois exercés génèreraient des procédés pour approximativement 1,8m $ pour Renforth dans le futur.

- Il est anticipé que Renforth sera bien financée pour mettre en place des travaux d’exploration significatifs ce qui lui permettra de mettre en valeur son portefeuille d’actifs attrayant

- L’opportunité de mettre à profit l’investissement stratégique de Radisson bâtissant ainsi sur un élan positif développé cette année tout en augmentant son profil à l’intérieur des marchés des capitaux et son exposition auprès d’investisseurs institutionnels et au détail.

Bénéfices pour les actionnaires de Radisson

- Consolidation des propriétés adjacentes O’Brien et New Alger à l’intérieur du camp minier Bousquet-Cadillac, dégageant ainsi l’ampleur des projets. Il est anticipé que cette acquisition augmentera le potentiel de croissance des ressources et l’attrait pour le projet à hautes teneurs aurifères O’Brien de Radisson. La transaction permettra :

- D’augmenter la position de titres miniers pour couvrir 5 839 ha, multipliant par neuf la position de terrain par rapport aux 637 ha détenus avant la transaction.

- D’établir une position de terrain d’approximativement 6 km le long de la faille Larder-Lake-Cadillac versus 4,5 km avant la transaction. Ceci inclut 3,2 km à l’est et 3,7 km à l’ouest de l’ancienne mine O’Brien (puit no. 2), considérée comme l’ancienne mine la plus riche ayant été en production au Québec.

- Offre aux actionnaires de Radisson une exposition au potentiel de croissance des Discovery Veins, situées 250 m au sud de la faille Larder-Lake-Cadillac à l’intérieur des sédiments du Pontiac. Les Discovery Veins ont été identifiées par forage pour approximativement 275 m latéraux et jusqu’à une profondeur de 120 m. La minéralisation demeure ouverte pour expansion à l’est, l’ouest et en profondeur.

- Permet à Radisson de bâtir sur les travaux techniques complétés par Renforth (incluant 15 759 m de forage à ce jour) ayant mené à la récente estimation des ressources courantes de New Alger (12 mai 2020).

- Il est anticipé que Radisson détiendra 9,6% d’intérêt dans le capital-actions de Renforth, ce qui permettra à ses actionnaires de bénéficier d’une exposition au potentiel d’exploration des actifs de Renforth majoritairement situés à l’intérieur de la même région prolifique et incluant les propriétés Parbec, Nixon Bartleman, Malartic West, Denain-Pershing et Surimeau

- À la clôture de la transaction, Renforth sera entièrement financée pour entreprendre des travaux d’exploration significatifs sur ses actifs clés.

- Radisson anticipe que sa forte position financière lui permettra de compléter la transaction et d’augmenter significativement le programme de forage en cours pour y inclure les nouveaux claims qu’elle acquerra.

Localisation des propriétés New Alger et O’Brien

Le projet New Alger

Le projet New Alger se constitue d’un terrain à fort potentiel d’exploration adjacent à la frontière ouest du projet O’Brien. En juin 2020, Renforth y a publié un rapport technique incluant une mise à jour de l’estimation des ressources minérales courantes.

Le gisement aurifère New Alger inclut 61 500 onces de ressources Indiquées et 123 000 onces de ressources Présumées (contraintes à l’intérieur d’une fosse). Il compte également 1 100 onces de ressources Indiquées et 64 700 onces de ressources Présumées (à l’extérieur de la fosse). Les ressources courantes s’étendent sur approximativement 1 400 m latéraux et jusqu’à une profondeur moyenne de 300 m. Le gisement demeure ouvert à la latérale et en profondeur.

Estimation des ressources courantes projet New Alger

| Secteur | Catégorie | Teneur de coupure Au | Tonnes | Au | Au |

| (g/t) | (k) | (g/t) | (k oz) | ||

| Fosse à ciel ouvert | Indiquée | 0.32 | 1 016 | 1.88 | 61,5 |

| Présumée | 0.32 | 2 322 | 1.65 | 123,3 | |

| Hors fosse | Indiquée | 1.44 | 19 | 1.81 | 1,1 |

| Présumée | 1.44 | 904 | 2.23 | 64,7 | |

| Total | Indiquée | 0.32 + 1.44 | 1 035 | 1.88 | 62,6 |

| Présumée | 0.32 + 1.44 | 3 226 | 1.81 | 188,0 |

- Mineral Resources which are not Mineral Reserves do not have demonstrated economic viability. The estimate of Mineral Resources may be materially affected by environmental, permitting, legal, title, taxation, sociopolitical, marketing, or other relevant issues. Extracted from “Updated Mineral Resource Estimate and Technical Report on the New Alger Gold Property, Abitibi-Temiscamingue Region, Northwestern Quebec, Canada” dated June 23, 2020 with an effective date of May 1, 2020.

- The Inferred Mineral Resource in this estimate has a lower level of confidence than that applied to an Indicated Mineral Resource and must not be converted to a Mineral Reserve. It is reasonably expected that the majority of the Inferred Mineral Resource could be upgraded to an Indicated Mineral Resource with continued exploration.

- The Mineral Resources in this report were estimated using the Canadian Institute of Mining, Metallurgy and Petroleum (CIM), CIM Standards on Mineral Resources and Reserves, Definitions and Guidelines prepared by the CIM Standing Committee on Reserve Definitions and adopted by the CIM Council.

- Historically mined areas were depleted from the Mineral Resource model.

- The pit constrained Au cut-off grade of 0.32 g/t Au was derived from US$1,450/oz Au price, 0.75 US$/C$ exchange rate, 95% process recovery, C$17/t process cost and C$2/t G&A cost. The constraining pit optimization parameters were C$2.50/t mineralized mining cost, $2/t waste mining cost, $1.50/t overburden mining cost and 50-degree pit slopes.

- The out of pit Au cut-off grade of 1.44 g/t Au was derived from US$1,450/oz Au price, 0.75 US$/C$ exchange rate, 95% process recovery, C$66/t mining cost, C$17/t process cost and C$2/t G&A cost. The out of pit Mineral Resource grade blocks were quantified above the 1.44 g/t Au cut-off, below the constraining pit shell and within the constraining mineralized wireframes. Additionally, only groups of blocks that exhibited continuity and reasonable potential stope geometry were included. All orphaned blocks and narrow strings of blocks were excluded. The longhole stoping with backfill method was assumed for the out of pit Mineral Resource Estimate calculation.

Récents résultats à New Alger

Les résultats récents à New Alger incluent de l’or visible observée à plusieurs reprises à l’intérieur des secteurs d’échantillonnage en vrac récemment complétés sur les Discovery Veins.

Renforth a dynamité 4 secteurs sur une portion approximative de 275 m des Discovery Veins après y avoir décapé le mort terrain. Ces secteurs ont été déterminés en fonction des résultats d’analyses obtenus sur chacun des secteurs après une campagne d’échantillonnages en surface et en rainures menée par Renforth de 2014 à 2019. Un programme de forage est presque complété à New Alger, incluant trois forages intercalaires complétés sur les Discovery Veins et cinq forages d’exploration complétés jusqu’à 300 m à l’ouest à l’extérieur du secteur de décapage des Discovery Veins. Les résultats d’analyse sont en attente.

La transaction est assujettie aux conditions règlementaires et usuelles incluant la signature d’un accord définitif, la réalisation d’une vérification diligente et l’approbation de la bourse de croissance TSX. La transaction est anticipée être clôturée au cours du troisième trimestre de 2020, après quoi le financement de Renforth est anticipé être clôturé.

Personnes qualifiées

Richard Nieminen, géo., Directeur de l’exploration, agit en tant que personne qualifiée pour Radisson selon le Règlement 43-101 et a révisé et approuvé l’information technique en lien à Radisson contenue dans ce communiqué de presse.

Brian H. Newton, géo., agit en tant que personne qualifiée pour Renforth selon le Règlement 43-101 et a révisé et approuvé l’information technique en lien à Renforth contenue dans ce communiqué de presse.

À propos de Ressources Minières Radisson Inc.

Radisson est une société d’exploration minière basée au Québec. Le projet O’Brien, détenu à 100%, recoupé par la faille régionale de Cadillac, est localisé à l’intérieur du camp minier Bousquet-Cadillac et constitue le principal actif de Radisson. Le camp minier Bousquet-Cadillac a produit plus de 21 000 000 d’onces d’or au cours des 100 dernières années. Le projet est l’hôte de l’ancienne mine O’Brien, considérée avoir été le principal producteur d’or à fortes teneurs de la ceinture de roches vertes de l’Abitibi à l’époque de sa production (1 197 147 tonnes métriques à 15.25 g/t Au pour 587 121 onces d’or entre 1926-1957; Kenneth Williamson 3DGeo-solution, juillet 2019).

À propos de Ressources Renforth Inc.

Ressources Renforth Inc. Est une société d’exploration aurifère basée à Toronto possédant six actifs aurifères situées dans les provinces de Québec et de l’Ontario au Canada.

Au Québec, Renforth détient les propriétés New Alger et Parbec, à l’intérieur des camps miniers aurifères de Cadillac et Malartic le long de la faille Larder-Lake-Cadillac. Renforth détient également la propriété Malartic West, contiguë à la frontière ouest de la propriété Mine Canadian Malartic, localisée dans les sédiments du Pontiac. Cette propriété aurifère fût récemment l’hôte d’une découverte de cuivre. Renforth a acquit la propriété Surimeau, également contiguë à la propriété Mine Canadian Malartic et à la frontière sud de la propriété Malartic West. Renforth a également optionnée, à O3 Mining Inc., la propriété aurifère Denain-Pershing (détenue à 100%) située à Louvicourt au Québec.

Au nom de Radisson

Mario Bouchard

Chef de la direction et administrateur

Pour plus d’information, visitez notre site web au www.radissonmining.com ou contactez :

Hubert Parent-Bouchard

Directeur du développement corporatif

(819) 763-9969

hpbouchard@radissonmining.com

Au nom de Renforth

Nicole Brewster

Présidente et chef de la direction

(416) 818-1393

nicole@renforthresources.com

#269 – 1099 Kingston Road, Pickering ON L1V 1B5

Certaines informations décrites sont sujettes à l’approbation des autorités règlementaires. La Bourse de croissance TSX et son fournisseur de services de règlementation (au sens attribué à ce terme dans les politiques de la Bourse de croissance TSX) n’assument aucune responsabilité quant à la pertinence ou à l’exactitude du présent communiqué.

Énoncés prospectifs :

Tous les énoncés, autres que les faits historiques, contenus dans le présent communiqué de presse, y compris, sans s’y restreindre, ceux relatifs à l’utilisation prévue du produit de la levée de fonds du placement, le développement du projet O’Brien et de manière générale, le paragraphe « À propos de Ressources Minières Radisson Inc. » ci-dessus, qui décrit essentiellement les perspectives de la Société, constituent de « l’information prospective » ou des « énoncés prospectifs » selon le sens attribué par aux lois sur les valeurs mobilières applicables et sont fondés sur des attentes, des estimations et des prévisions faites en date du présent communiqué de presse. Les énoncés prospectifs sont nécessairement fondés sur un certain nombre d’estimations et d’hypothèses qui, bien que considérées comme raisonnables par la Société au moment où ces énoncés ont été formulés, sont assujetties à des incertitudes et à des imprévus importants sur les plans opérationnel, économique et concurrentiel. Ces estimations et ces hypothèses peuvent s’avérer inexactes. Beaucoup de ces incertitudes et de ces imprévus peuvent affecter directement ou indirectement ou pourraient faire en sorte que les résultats réels diffèrent considérablement de ceux avancés ou sous-entendus dans les énoncés prospectifs et les événements futurs, pourraient sensiblement différer de ce qui est présentement anticipé par la Société. Ces facteurs de risques et incertitudes qui pourraient faire en sorte que ces énoncés changent de façon importante, ainsi que les hypothèses retenues pour développer de tels énoncés sont décrits dans la documentation de divulgation de Radisson sur le site web de SEDAR au www.sedar.com.

Par leur nature même, les énoncés prospectifs comportent un nombre d’incertitudes et de risques intrinsèques, tant généraux que particuliers, et il est possible que les estimations, prévisions, projections et autres énoncés prospectifs ne se matérialisent pas ou que les hypothèses ne reflètent pas les résultats futurs. Les énoncés prospectifs sont présentés dans le but de fournir de l’information sur les efforts de la direction de développer projet O’Brien et, plus généralement, les attentes et les plans de la direction relatifs à l’avenir. Les lecteurs sont mis en garde contre le risque d’accorder une crédibilité excessive à ces énoncés prospectifs puisqu’un certain nombre de facteurs de risque importants et d’événements futurs pourraient entraîner des différences sensibles entre les résultats réels et les croyances, plans, objectifs, attentes, prévisions, estimations, hypothèses, et intentions exprimés dans ces énoncés prospectifs. Tous les énoncés prospectifs contenus dans le présent communiqué de presse sont concernés par ces mises en garde et ceux faits dans nos autres dépôts auprès des organismes canadiens de réglementation des valeurs mobilières. La Société décline toute intention ou obligation de mettre à jour ou de réviser des énoncés prospectifs ou d’expliquer une différence considérable entre les événements réels subséquents et ces énoncés prospectifs, sauf dans la mesure requise par la loi applicable.